Semesterbeiträge, Fahrtkosten, Arbeitsmittel – Während ihres Studiums haben Studenten hohe Ausgaben. Um Studienkosten absetzen zu können, ist die Abgabe einer Steuererklärung jedem Studenten zu empfehlen – aufgrund des sogenannten Verlustvortrags auch bei gar keinem Einkommen. Dieser kann dir so auch in den Folgejahren tausende Euro an Steuerzahlungen ersparen. Erfahre, wie das funktioniert, was es zu beachten gilt und welche Ausgaben sich als Studienkosten absetzen lassen.

Studienkosten absetzen

So bekommst du deine Studienkosten zurück

Inhaltsverzeichnis

Häufig gestellte Fragen

Es lassen sich unter anderem Studiengebühren, Fahrtkosten, häusliches Arbeitszimmer, Kreditzinsen sowie Kosten für Zweitwohnung, Arbeitsmittel und Auslandssemester absetzen. Wenn du keine Belege hast, werden diese Ausgaben oftmals als Pauschale abgerechnet.

Du kannst jetzt deine Steuererklärung starten und bequem deine Studienkosten absetzen.

In Form eines Verlustvortrags: Sobald erstmalig Geld verdient wird, kannst du Studienkosten absetzen und deine Steuerlast reduzieren. Das kannst du alles ganz bequem im Steuer-Tool eintragen und es generiert dir entsprechende Unterlagen. Mach jetzt deine Steuererklärung und profitiere von einer Rückzahlung aus deiner Zweitausbildung.

In voller Höhe, sofern sie als Werbungskosten im Studium anerkannt werden. Bis zu 6.000 Euro, wenn sie hingegen als Sonderausgaben anzusehen sind. Du siehst, dass es sich so oder so lohnt eine Steuererklärung zu machen!

Du kannst innerhalb von vier Wochen deinen Einspruch einlegen. In der Regel kommt es zu einem Gerichtsverfahren, das jedoch nie statt findet, weil dem Einspruch stattgegeben wird. So erhalten die meisten Studierenden trotzdem ihre Werbungskosten.

Studienkosten steuerlich absetzen: So geht’s

Zur Abgabe einer Steuererklärung als Student bist du dann verpflichtet, wenn du einem Studentenjob nachgehst. Dies gilt unter anderem in folgenden Fällen:

- Wenn andere Einkünfte ohne Lohnsteuerabzug, beispielsweise Lohnersatzleistungen (Kranken-, Kurzarbeiter-, Arbeitslosen-, Mutterschafts-, Elterngeld etc.), Erträge aus Vermietung/Verpachtung oder Kapitalerträge von über 410 Euro im Jahr erzielt werden

- Sofern Steuerfreibeträge als Student in den elektronischen Lohnsteuerabzugsmerkmalen (ELStAM) vermerkt wurden

- Wenn nebeneinander mehrere Arbeitslöhne bezogen werden (Steuerklasse VI)

- Sofern Sonderzahlungen in bestimmten Fällen geleistet wurden

Abgabepflichtig sind auch Studenten ohne Arbeitslohn, sofern die Einkünfte die jeweiligen Grundfreibeträge überschreiten (z. B. für Kapitalerträge, Mieteinnahmen).

Doch wenn du künftig all deine Studienausgaben als Studienkosten absetzen möchtest, lohnt es sich, auch freiwillig eine Steuererklärung abzugeben. Hast du nämlich während deiner Zeit als Student weniger Einnahmen als Ausgaben, entsteht dir ein steuerlicher Verlust. Und diesen kannst du dir im Rahmen des sogenannten Verlustvortrags als Steuerbonus vermerken lassen. Eingelöst wird dieser dann, wenn du erstmalig Steuern zahlst.

Sorge somit dafür, dass deine Verluste im Vorjahr vom Finanzamt festgestellt werden. Sogar rückwirkend für die Jahre zuvor kannst du unter Umständen Studienkosten absetzen. Die Abgabefrist für deine Steuererklärung ist der 31. Juli. Für 2018 muss diese somit spätestens zum 31. Juli 2019 eingereicht werden, um die Studienkosten absetzen zu können.

Im Rahmen der Steuererklärung benötigst du die „Anlage N“. Hier findest du den Posten „Werbungskosten“, der sämtliche Ausgaben im Rahmen einer beruflichen Fortbildung und somit auch ein Studium umfasst. Trage hierin alle deine Ausgaben ein, um die Studienkosten absetzen zu können. Im Falle einer Erstausbildung lassen sich die Studienkosten absetzen, indem du diese als Sonderausgaben deklarierst.

Unterstützung bei deiner Steuererklärung

Du möchtest deine Studienkosten steuerlich absetzen, aber als Student bist du wahrscheinlich kein Steuerexperte und eine Steuererklärung wirkt auf dich ziemlich kompliziert.

Wenn du dir dennoch das Maximum an Studienkosten zurückholen willst, empfehlen wir dir auf ein Online-Tool für deine Steuererklärung zu setzen. So setzt du deine Studienkosten einfach und verständlich online ab und bist schon nach 15 Minuten fertig mit deiner Steuererklärung.

Das ist absetzbar

Du kannst eine Vielzahl an Aufwendungen während deines Studiums als Studienkosten absetzen. In Abzug gebracht werden können:

| Studiengebühren | Nicht wenige Bildungseinrichtungen erheben Semesterbeiträge oder Studiengebühren. Diese summieren sich bis zum Ende eines Studiums zumeist auf mehrere tausend Euro. Weil du diese Gebühren als Studienkosten absetzen lassen kannst, solltest du sie auch in der Steuererklärung aufführen. Übrigens kannst du auch Prüfungs-, Kurs- sowie Benutzergebühren als Studienkosten absetzen. |

| Arbeitsmittel | Büromaterial (Büroklammern, Tacker, Hefter, Druckerpatronen. Druckerpapier, Schreibpapier, Stifte, etc.), Software, Bastel- und Baumaterialien, Fachzeitschriften, Druckerpapier, Fotokopien, Mitschriften, Fachbücher und sogar Büromöbel wie Stühle, Schreibtisch und Regale lassen sich als Studienkosten absetzen. |

| Häusliches Arbeitszimmer | Hiervon ist lediglich dann auszugehen, wenn das Zimmer durch Wände und Türen von der übrigen Wohnung getrennt ist. Als Studienkosten absetzen lassen sich die Aufwendungen für ein Arbeitszimmer zudem nur dann, wenn du dieses zu mindestens 90 Prozent ausschließlich für berufliche Zwecke oder ein Studium nutzt. |

| Telefon- und Internetkosten | Als Studienkosten absetzen kannst du diese dann, wenn sie durch Ausbildung oder Studium entstehen. |

| Computer | Sofern der private Nutzungsanteil daran nicht höher als 10 Prozent beträgt, kannst du den Computer zu 100 Prozent als Studienkosten absetzen. Liegt der private Nutzungsanteil höher, kann weniger in Abzug gebracht werden. Oft geht das Finanzamt von einer privaten und schulischen/beruflichen Nutzung von 50:50 aus. Die Abschreibungsdauer für Laptop, Desktop-PC, Monitor, Scanner, Drucker sowie weiteres peripheres Zubehör beläuft sich auf 3 Jahre. Sofern das Gerät den Kostenbetrag von netto 800 Euro nicht überschreitet, kannst du dieses sofort und in voller Höhe als Studienkosten absetzen. |

| Zweitwohnung | Um die Miete einer Zweitwohnung oder Zimmers am Studienort (doppelte Haushaltsführung) als Studienkosten absetzen zu können, ist es erforderlich, dass dein Lebensmittelpunkt und Hauptwohnsitz woanders liegt. Zudem musst du für deinen Hauptwohnort mindestens 10 Prozent der laufenden Kosten (Mietzins, Lebensmittel, Nebenkosten usw.) entrichten. Als Nachweise hast du z.B. Tankquittungen, Bahntickets, eine Meldebescheinigung des Erstwohnsitzes oder eine Vereinsmitgliedschaft beizubringen. Aufwendungen für Einrichtungsgegenstände (Grundausstattung), Umzugskosten sowie wöchentliche Heimfahrten kannst du ebenfalls als Studienkosten absetzen. |

| Fahrtkosten zur Uni | Du kannst sämtliche Fahrt- und Reisekosten als Studienkosten absetzen. Immerhin sind es 30 Cent je zurückgelegtem Kilometer für die einfache Strecke - also sind sowohl Hin- wie auch Rückfahrt anrechenbar. Sofern du dich im Rahmen deines Studiums länger an einem bestimmten Ort aufhältst, kannst du unter Umständen auch Übernachtungskosten und Verpflegungsmehraufwände als Studienkosten absetzen lassen. |

| Studienkredit | Du kannst ferner auch die Zinsen als Studienkosten absetzen, die dir durch die Aufnahme eines Bildungskredits in Rechnung gestellt werden. |

| Haus- und Abschlussarbeiten | Semester werden in aller Regel mit einer Hausarbeit beendet, das Studiumende hingegen mit einer Abschlussarbeit. Müssen diese gedruckt werden, kann dies recht teuer werden. Ferner kommen zumeist auch Ausgaben für die Bindung der Bachelor-, Master- oder Magisterarbeit hinzu. Doch all diese Kosten kannst du in der Steuererklärung als Studienkosten absetzen lassen. |

| Studienplatzklage | Fallen für eine Studienplatzklage Prozesskosten an und kommen deine Eltern dafür auf, kannst du diese ebenfalls als Studienkosten absetzen lassen und in der Steuererklärung aufführen. Übernimmst du die Anwalts- und Gerichtskosten selbst und befindest du dich in einem Zweitstudium, kannst du die Ausgaben in voller Höhe in Form eines Verlustvortrags als Studienkosten absetzen. |

| Studentische Vereinigung | Als Studienkosten absetzen kannst du zudem auch die Mitgliedsbeiträge für Studentenverbindung oder einen Alumniverein. |

| Auslandssemester | Absolvierst du ein Teil deines Studiums im Ausland, kannst du Miete, Verpflegungspauschalen, Reisekosten, Auslandsreisekrankenversicherung, Semesterbeiträge/Studiengebühren sowie Kosten für Sprachtests (bspw. TOEFL-Test) als Studienkosten absetzen lassen. |

| Versicherungen | Hierunter fällt der Versicherungsschutz für die Einkommensabsicherung und Gesundheitsfürsorge. Demnach kannst du die Prämien für eine Renten-, Berufsunfähigkeits-, Unfall-, Privathaftpflicht-, Tierhalterhaftpflicht- und Krankenversicherung als Studienkosten absetzen. |

| Weitere Kosten | Darüber hinaus lassen sich auch Kontogebühren, Kosten für Sprach-, Nachhilfekurse, ein Repetitorium wie auch Aufwendungen für Exkursionen und Studienreisen als Studienkosten absetzen. |

Beachte: Zwar gibt es für zahlreiche Ausgabeposten Pauschalen, die dir ohne jegliche Nachweise zustehen. Um jedoch in voller Höhe deine Studienkosten absetzen zu können, ist es ratsam, sämtliche Belege während deiner Studienzeit zu sammeln und aufzubewahren. Nur dann lassen sich auch solche Ausgaben als Studienkosten absetzen, die über den jeweiligen Pauschalen liegen.

Erstausbildung oder Zweitausbildung

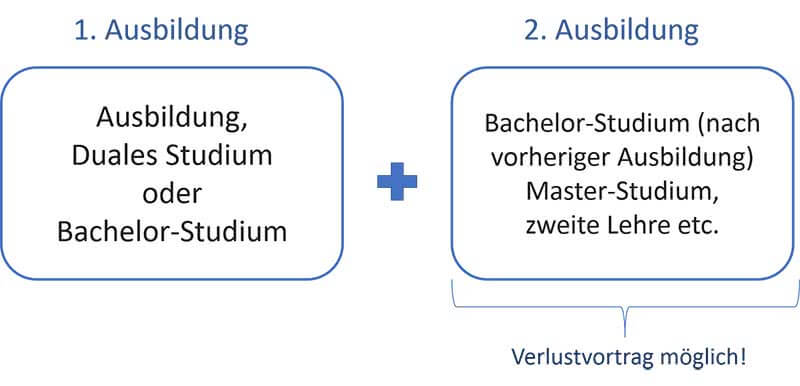

Die gute Nachricht ist, dass du die Studienkosten absetzen kannst. Dabei ist es grundsätzlich erst einmal egal, ob du zum ersten Mal studierst, vorher eine Ausbildung absolviert hast oder dich für ein zweites Studium entscheidest. Bei näherer Betrachtung entscheidet jedoch über die Frage, wie sich Studienkosten tatsächlich absetzen lassen, die genaue Art des Studiums. Hierbei gilt es zu beantworten, ob eine Erst- oder Zweitausbildung vorliegt. Dies bestimmt, wie du deine Studienkosten absetzen kannst.

Wenn du für eine Erstausbildung die Studienkosten absetzen möchtest, gilt:

- Die Studienkosten sind als steuerlich begünstigte Privatausgaben und somit als Sonderausgaben abzugsfähig

- Maximal 6.000 Euro pro Jahr lassen sich als Studienkosten absetzen

- Die Kosten wirken sich lediglich im selben Jahr aus und führen erst dann zu einem Steuervorteil, wenn du überhaupt Steuern entrichtest

Möchtest du dagegen für eine Zweitausbildung Studienkosten absetzen, gilt:

- Die Studienkosten stellen berufliche Ausgaben dar und sind somit als Werbungskosten abzugsfähig

- In diesem Fall kannst du in unbegrenzter Höhe deine Studienkosten absetzen

- Deine Kosten wirken sich entweder im gleichen Jahr oder unter bestimmten Bedingungen sogar in den darauffolgenden Jahren durch einen Verlustvortrag oder Verlustrücktrag steuermindernd aus

Die Gegenüberstellung verdeutlicht, dass es vorteilhafter ist, für eine Zweitausbildung seine Studienkosten absetzen zu lassen.

Doch wann genau liegt welche Ausbildung vor?

Bis 2010 war eine berufliche Erstausbildung dann gegeben, wenn mindestens eine zweijährige Ausbildungsdauer für einen Beruf nach dem Berufsbildungskatalog absolviert wurde. Die Rechtsprechung des Bundesfinanzhofs (BFH) führte dazu, dass bereits dann von einer Erstausbildung ausgegangen werden konnte, wenn diese Berufswissen vermittelt und der Erzielung von Einnahmen dient. Dies hatte zur Folge, dass bereits der Taxischein oder eine 3-monatige Ausbildung zum Rettungssanitäter als Erstausbildung anzuerkennen waren.

Wer daraufhin ein Studium erfolgreich absolvierte, konnte seine Studienkosten vollständig absetzen, und zwar als Werbungskosten. Dieser ausbildungsfreundlichen Rechtsprechung schob der Gesetzgeber mit Wirkung ab 2015 einen Riegel vor. Studienkosten absetzen lassen sich seither in Gestalt von Werbungskosten nur dann, wenn du zuvor mindestens eine 12-monatige Ausbildung in einem anerkannten Beruf erfolgreich absolviert hast. So lautet nunmehr die gesetzliche Definition für eine Erstausbildung.

| Erstausbildung Beispiele | Zweitausbildung Beispiel |

| Studium unmittelbar nach dem Abitur: Erstausbildung | Studium im Anschluss an einer abgeschlossenen Berufsausbildung: Zweitausbildung |

| Duales Studium nach dem Abitur: Erstausbildung | Master-Studium nach dem Bachelor: Zweitausbildung |

| Abbruch einer Berufsausbildung und Aufnahme eines dualen Studiums: Erstausbildung | Zweitstudium nach Abschluss des Erststudiums: Zweitausbildung |

| Wiederaufnahme des Studiums nach einer Unterbrechung: Erstausbildung | Duales Studium nach Abschluss einer Berufsausbildung: Zweitausbildung |

| Studienabbruch ohne Abschluss und Wechsel des Studienfaches: Erstausbildung | Promotion nach Abschluss des Studiums: Zweitausbildung |

Tipp: Hast du deinen Steuerbescheid bereits erhalten und konntest du nicht deine Studienkosten absetzen, oder zumindest nicht als Werbungskosten, solltest du dagegen Einspruch einlegen – mit Verweis auf den gerichtlichen Streitfall. Hierfür hast du vier Wochen Zeit.

Erfahre noch viel mehr zum Thema Studienkosten absetzen:

Der Verlustvortrag

In der Steuererklärung werden sämtliche Einnahmen und Ausgaben erfasst und miteinander verrechnet. Wird durch das Finanzamt auf Antrag festgestellt, dass du einen Verlust erlitten hast, wird dir ein Bescheid hierüber ausgestellt. Dieser „Bescheid über die gesonderte Feststellung des verbleibenden Verlustvortrags“ ist wichtig, um später deine Studienkosten absetzen zu können. Denn mit dem Bescheid kannst du in der Steuererklärung des darauffolgenden Jahres deiner Verluste geltend machen.

Hast du in einem Jahr Verluste gemacht, kannst du auch erst dann deine Studienkosten absetzen, wenn du erstmalig Geld verdienst und Steuern entrichten musst. Der Verlustvortrag reduziert deine Steuerlast und sorgt dafür, dass du deine Studienkosten absetzen kannst und in voller Höhe erstattet bekommst. Dafür ist es erforderlich, im Antrag auf Verlustfeststellung deiner Steuererklärung das Häkchen bei „Erklärung zur Feststellung des verbleibenden Verlustvortrags“ zu setzen.

Fülle zusätzlich die Anlage N aus. Wer so nach einer Erstausbildung seine Studienkosten absetzen möchte, wird zwar seinen Steuerbescheid durch das Finanzamt nicht anerkannt bekommen. Die Behörde kennzeichnet diesen allerdings mit einem „Vorläufigkeitsvermerk“. Sollte das Bundesverfassungsgericht die Gleichbehandlung von Erst- und Zweitausbildung beschließen, wird das Finanzamt die Dokumente entsprechend ändern, sodass du deine Studienkosten absetzen können wirst.