Als Studierender fragst du dich wahrscheinlich, warum du eine Steuererklärung als Student machen sollst, insbesondere, wenn du keinen oder nur einen Mini-Job neben dem Studium betreibst. Denn dann fallen ja keine Steuern an. Eine Studenten-Steuererklärung kann sich aber auch dann lohnen, wenn du keinen oder nur einen lohnsteuerfreien Job hast. Warum du eine Steuererklärung als Student machen solltest, erfährst du hier.

Steuererklärung als Student

Einfach Geld zurück holen!

Inhaltsverzeichnis

Häufig gestellte Fragen

Ja, als Student kannst und solltest du ebenfalls eine Steuererklärung abgeben, denn es gibt einige Gründe die dafür sprechen. Der angesammelte Verlustvortrag kann bei späteren Steuererklärungen geltend gemacht werden und dich steuerlich entlasten.

Dabei gibt es einige Pauschalen, die du als Student rausholen kannst und das ganz ohne Belege.

Du kannst einiges bei deiner Steuererklärung als Student absetzen. Dazu gehören Telefonkosten, Studiengebühren, Fahrtkosten, Arbeitsmittel, Umzugskosten, Werbungskosten, Kontoführung, Sonderausgaben etc.

Außerdem gibt es häufig Pauschalen bei denen du nicht einmal Belege vorlegen musst. Allerdings ist es ratsam sämtliche Belege während der Studienzeit trotzdem zu sammeln und aufzubewahren, denn nicht für alle Ausgabeposten gibt es Pauschalen und manche sind niedriger als das was du tatsächlich ausgegeben hast.

Eine Steuererklärung als Student lohnt sich in jedem Fall. Den sobald du einen so genannten steuerlichen Verlust machst, sprich höhere Ausgaben als Einnahmen hast, kannst du dies beim Finanzamt geltend machen. Dies wird auch Verlustvortrag genannt.

Dazu zählen Arbeitsmittel, Telefon- und Internetkosten, Zweitwohnung, Fahrtkosten zur Uni, Haus- und Abschlussarbeiten, Auslandssemester, Versicherungen und weiter Kosten.

Du weißt selbst, dass Fachliteratur manchmal sehr teuer sein kann, deswegen solltest du beispielsweise solche Belege aufheben und später bei deiner Steuererklärung einreichen. Willst du deine Steuererklärung jetzt machen und hast keine Unterlagen mehr, könntest du trotzdem die pauschalen Beträge dafür erhalten.

Bei einer Steuererklärung ist es sehr wichtig welche Steuerklasse als Student eingetragen wird. Generell haben unverheiratete und kinderlose Singles meistens die Steuerklasse 1. Erst durch eine Heirat und daraus folgenden Steuerklassen-Kombinationen ändert sich das.

Dein Studium hat also per se nichts mit deiner Steuerklasse zu tun, sondern dein aktueller Familienstand.

Weshalb eine Steuererklärung abgeben?

Eine Steuererklärung als Student abzugeben lohnt sich in jedem Fall, auch ohne Einkommen. Denn sobald du weniger Einnahmen als Ausgaben hast, spricht man von einem steuerlichen Verlust. Dieser durch die Studenten-Steuererklärung errechnete Verlust kann vom Finanzamt im Rahmen der Steuererklärung als Student als Steuerbonus vermerkt werden.

Man nennt dies Verlustvortrag, bei dem du die Ausgaben, die du während deiner Ausbildung hast, im Rahmen einer Steuererklärung als Student für später geltend machen kannst.

Im Schnitt

1.007 €

zurück

Jetzt Steuererklärung starten

Um dir deine Steuererklärung so einfach wie möglich zu machen, kannst du einfach ein Online-Tool verwenden, dass dich Schritt-für-Schritt durch deine Steuererklärung leitet. So musst du dich nicht mit merkwürdigen Formulierungen herumärgern, sondern hast schon in 15 Minuten deine fertige Steuererklärung!

Vorteile einer Steuererklärung

Auch als Studierender solltest du dich daransetzen, deine Steuerklärung beim Finanzamt abzugeben. Die Ausgaben die du in deiner Studentensteuererklärung angibst kann dir nämlich ein nicht kleinen Steuerbonus bringen, wenn du erstmal im Berufsleben angekommen bist.

Du kannst während des Studiums einen Verlustvortrag ansammeln, den du bei späteren Steuerklärungen geltend machen kannst.

- Rückwirkend für 7 Jahre

Eine Studentensteuererklärung kannst du auch noch sieben Jahre rückwirkend abgeben. Heißt, selbst wenn du bereits mit dem Studium fertig bist, kannst du noch Ausgaben geltend machen und mit einer Studentensteuererklärung einreichen.

- Auch ohne Belege

Bei der Studentensteuererklärung läuft das meiste über Pauschalen. Bedeutet, du musst keine Belege erbringen. Zum Beispiel werden jährlich 240 Euro für Telefon und Internet veranschlagt. Dies ist ein fester Betrag solltest du weniger für deinen Anschluss zahlen – gut für dich, zahlst du mehr, bleibt es trotzdem bei den 240 Euro.

- Verlustvortrag

Einen Verlustvortrag erhältst du, wenn deine Ausgaben höher als dein Einkommen ist – was während des Studiums meistens der Fall ist.

- Unkompliziert & schnell

Mittlerweile sind Programme für die Studentensteuererklärung so benutzerfreundlich, dass du innerhalb weniger Minuten deine fertige Steuerklärung hast, die bereit zum Einreichen beim Finanzamt ist.

Das kannst du bei der Studentensteuererklärung an Pauschalen rausholen

24 € pro Tag

im Praktikum

240 €

für Telefon & Internet

730 €

für deinen Umzug in deine Uni-Stadt

0,30 €

pro gefahrenen Kilometer

Das ist absetzbar

Neben den Semesterbeitrag und Ausgaben für Lehrbücher fallen bei einem Studium weitere Kosten an, welche nicht unwichtig für die Studentensteuerklärung sind. Z. B. deine Miete, Fahrtkosten oder Telefongebühren. Alle Kosten die dir im Zusammenhang mit deinem Studium entstanden sind, kannst du in deiner freiwilligen Studentensteuererklärung angeben. Häufig gibt es dafür Pauschalen bei denen du auch keine Belege vorweisen musst.

| Was du bei der Studentensteuererklärung absetzen kannst: | Pauschalen: | Beispiele: | Voraussetzungen: |

| Telefonkosten | 20,- Euro/Monat | Mobilfunk, Internet, Festnetz | keine |

| Studiengebühren | nein | Studiengebühren, Aufnahmetests, Semesterbeiträge, Prüfungsgebühren, Seminare | keine |

| Computer | Nein | Notebook, PC, Tablet, Zubehör wie Drucker, Maus, Tastatur usw. | nur teilweise absetzbar, je nach Nutzung, außer, der Computer wird mehr als 90 Prozent beruflich genutzt |

| Fahrtkosten | 0,30 Euro/Kilometer, bis 4.500 Euro/Jahr | zur Uni, zur Arbeit mit dem Auto, dem Fahrrad den öffentlichen Verkehrsmitteln | die Pauschale gilt nur für die einfach Hinfahrt, nicht für die Rückfahrt |

| Arbeitsmittel | 110,- Euro/Jahr | Materialien wie Ordner, Taschenrechner, Arbeitskleidung, Aktentasche, Büromöbel, Fachliteratur, usw. | Bezug zum Beruf |

| Umzugskosten | 764,- Euro/Jahr | Maklerprovision, Renovierung der alten Wohnung, An- und Ummeldegebühren, Einbau elektrischer Geräte, Trinkgelder an Umzugshelfer | berufsbedingter oder studiumsbedingter Umzug |

| Verpflegung | 22,- bis 74,- Euro täglich, abhängig vom Land | bei Auslandsstudium, Auslandssemester, Praktika, Reisen, Exkursionen | im Ausland für die ersten drei Monate |

| Werbungskosten | 1.000,- Euro/Jahr | alle Kosten, die durch dein Studium oder durch die Arbeit entstehen | nur bei Zweitausbildung |

| Kontoführung | 16,- Euro/Jahr | Girokonto- und Gehaltskontogebühren | mehr als die Pauschale nur, wenn das Konto als Gehaltskonto verwendet wird |

| Studentenwohnung | Nein | Miete, Nebenkosten,Maklerprovision, Rundfunkgebühr, Kfz-Stellplatz, Reinigungskosten für Treppenhaus oder Keller | Notwendigkeit aufgrund des Studiums |

| Bewerbungskosten | 8,50 Euro bei schriftlichen Bewerbungen, 2,50 Euro bei Online-Bewerbungen | Kosten bei schriftlichen Bewerbungen oder Online-Bewerbungen (auch bei Absagen) | Kopien der Bewerbungsschreiben aufheben |

| Sonderausgaben | 36,-/Jahr | Kranken- und Pflegeversicherung, Unfall- und Haftpflichtversicherung, gesetzliche und private Rentenversicherung, Versorgungswerk und Altersklassen, Kirchensteuer, Spenden, Mitgliedsbeiträge an gemeinnützige Vereine | bei Erstausbildung |

| Außergewöhnliche Belastungen | Nein | Arztkosten, Brillen, Medikamente, Zahnprothesen, Kosten für Unterhalt | nur, wenn diese Kosten nicht durch eine Kranken- oder Pflegeversicherung gedeckt werden |

| Gerichtskosten | Nein | Prozesskosten, Anwaltskosten | keine |

Studiengebühren absetzen

Was viele Studenten nicht wissen, ist dass auch Studiengebühren abgesetzt werden können. Sowohl im Erststudium als auch im Zweitstudium ist es möglich, sich einen Teil der Studiengebühren wieder zurück zu holen. Wie genau, erklären wir dir hier!

Studienkosten absetzen

Zu den Kosten eines Studenten gehören unter anderem, der Semesterbeitrag, Fahrtkosten oder auch Ausgaben für Arbeitsmittel. All diese Studienkosten können mit einer Studentensteuererklärung abgesetzt werden. Wie du dir einen Teil des Geldes zurückholst, erfährst du bei uns in diesem Beitrag.

Erstausbildung vs. Zweitausbildung

Bei der Studentensteuererklärung wird unterschieden, ob du dich in der Erstausbildung oder Zweitausbildung befindest.

Erstausbildung:

Befindest du dich mit deinem Studium in der Erstausbildung, kannst du in deiner Studentensteuererklärung meist nur bis zu 6.000 Euro pro Jahr als Sonderausgaben geltend machen. Diese Sonderausgaben gelten jedoch nicht als vorweggenommene Werbungskosten, die du für spätere Tätigkeiten in Anspruch nehmen könntest.

Trotz alledem, ist eine Studentensteuererklärung auch in der Erstausbildung eine Möglichkeit Geld zurückzuholen.

Zweitausbildung:

Hast du bereits eine Ausbildung vor deinem aktuellen Studium absolviert, gilt dein aktuelles Studium als Zweitausbildung was dir mehr Möglichkeiten bei der Studentensteuererklärung gibt. Damit eine Ausbildung anerkannt wird, muss sie in einer öffentlich-rechtlich geordneten Ausbildungsstätte absolviert worden sein. Außerdem muss für den Abschluss eine Prüfung absolviert worden sein, wie z. B. eine IHK-Prüfung.

Bei einer Studentensteuerklärung in Zweitausbildung kannst du z. B. folgendes absetzten:

- Studiengebühren

- Teilnahmegebühren für Eignungstests

- Fahrtkosten

- Prüfungsgebühren

- Fachliteratur

- Hard- und Software

Belege & Pauschalen

Vieles bei der Studentensteuererklärung wird in Pauschalen festgelegt für die keine Belege beim Finanzamt abgeben musst. Solltest du bei deinen Ausgaben jedoch über den festgelegten Betrag der Pauschale liegen, kannst du den höheren Betrag nur erstattet bekommen, wenn du auch einen Beleg über die Ausgabe vorlegst.

Ansonsten musst du bei deiner Studentensteuererklärung nur Belege bereithalten, die erstmalig vorkommen. Es gibt allerdings Unterlagen und Informationen die immer bei einer Studentensteuererklärung notwendig sind.

- Steuer-ID

- Lohnsteuerbescheinigung

- Bankverbindung

- Lohnersatzleistungsbescheinigung

- Gewinnermittlungsunterlagen

- Spendenquittungen

- Steuerbescheinigungen über Zinsabschläge, Körperschaften, Kapitalertragssteuer

Auch wenn das Finanzamt nicht für alles Belege sehen möchte, solltest du versuchen eine möglichst alles an Unterlagen aufzubewahren die belegen, dass du Ausgaben getätigt hast.

Studien- und Semestergebühren, Fahrtkosten zur Hochschule oder Bib, Fortbildungskosten, Rechnungen für Arbeitsmittel, Ausgaben für das Auslandssemester.

Handwerksleistungen, Betriebskostenabrechnungen oder Rechnungen für die doppelte Haushaltsführung

Besonders wichtig bei einem Dualen oder berufsbegleitenden Studium: Fahrtkosten zur Arbeit, Kosten für Dienstreisen, Arbeitsmittelkosten, Bewerbungskosten, Weiterbildungskosten, Rechnungen für berufsbedingte Umzüge, Ausgaben für das Arbeitszimmer.

Alle Unterlagen für Versicherungen, wie Belege der Krankenkasse für die Kranken- und Pflegeversicherung sowie Beiträge für die Unfallversicherung, Haftpflichtversicherung und Rente sowie Quittungen für die Privatversicherungen.

Nachweis über alle Einkünfte, Arztkosten, Zuzahlungen bei Brillen, Steuerberatungskosten, Kosten für eigene Kinder, Rechtsanwaltskosten oder Kirchensteuer.

Steuerklasse Student

Die Steuerklasse ist auch für Studenten durchaus von Bedeutung. Diese entscheidet darüber, wie hoch der zu zahlende Betrag an Steuern für dich sein wird. Deshalb solltest du dich darüber informieren welche Steuerklasse du hast oder vielleicht sogar wählen kannst. Hier findest du mehr Informationen.

Steuerfreibetrag Student

Auch Studenten müssen Steuern zahlen, wenn sie arbeiten. Hiebei gibt es allerdings einen Steuerfreibetrag. Weißt du wie hoch dein Steuerfreibetrag als Student ist? In diesem Beitrag findest dies heraus, sowie weitere nützliche Informationen.

Formulare bei der Steuererklärung als Student

Egal, ob du deine Studentensteuerklärung per Hand ausfüllst oder digital bearbeitest wirst du die gleichen Formulare verwenden. Mögliche Formular sind:

- Mantelbogen

- Anlage G (für Einkünfte aus einem Gewerbe)

- Anlage N (für Einkünfte aus nichtselbständiger Arbeit)

- Anlage KAP (für Einkünfte aus Kapitalvermögen)

- Anlage S (für Einkünfte aus selbständiger Tätigkeit)

- Anlage Vorsorgeaufwand (für gezahlte Versicherungsbeiträge und Altersvorsorgebeiträge)

Den Mantelbogen musst du bei deiner Studentensteuererklärung immer ausfüllen, bei den Anlagen kommt es auf deine persönliche Situation an.

Je nachdem wie deine persönlichen Einkommens- und Besitzverhältnisse sind, kann selbst eine Studentensteuererklärung mehrere Stunden in Anspruch nehmen. Dieser Zeitaufwand lässt sich erheblich reduzieren, wenn du deine Studentensteuererklärung direkt online machst.

So erreicht deine Steuererklärung das Finanzamt

Wie erwähnt, kannst du deine Studentensteuererklärung ganz klassisch mit Stift und Papier erledigen und die Unterlagen dann zu deinem zuständigen Finanzamt schicken – was allerdings ein ziemlich langwieriger und zeitraubender Prozess ist.

Mittlerweile gibt es aber auch Online-Anbieter, die dich durch die Studentensteuererklärung lotsen und dir viel Zeit und Nerven sparen. Mit einer userfreundlichen Übersetzung des Steuerformulars kannst du deine Studentensteuererklärung innerhalb weniger Minuten ausfüllen und oft auch direkt beim Finanzamt einreichen.

Verlustvortrag Student

Auch ohne regelmäßiges Einkommen lohnt sich eine Steurerklärung für den Studenten. Denn dank des Verlustvortrags, kannst du dir einen Steuerbonus sichern. Was ist eigentlich der Verlustvortrag für den Studenten? Diese Frage, sowie weitere, beantworten wir dir hier.

Werbungskosten Studium

Auch Werbungskosten können steuerlich abgesetzt werden. Was Werbungskosten genau sind, wer sie absetzen kann und was Werbungskosten für einen Studenten genau bedeuten, erfährst du in diesem Beitrag.

Wichtige Fristen

Die meisten Studierenden sind nicht verpflichtet eine Studentensteuererklärung abzugeben, heißt deine Einreichfrist ist immer der 31. Dezember eines Jahres. Um deine Studentensteuererklärung abzugeben hast du sieben Jahre Zeit. Die Steuererklärung von 2019 muss also erst Ende 2026 beim Finanzamt eingehen, um noch anerkannt zu werden.

Gehörst du zu dem Personenkreis der steuerpflichtig ist, gelten für dich andere Fristen. Bist du verpflichtet eine Steuererklärung abzugeben, muss diese bis 31. Mai des Folgejahres beim Finanzamt eingehen.

Diese Frist kann nur verschoben werden, wenn du einen guten Grund hervorbringst weshalb du nicht in der Lage warst dein Studentensteuererklärung rechtzeitig abzugeben: z. B. fehlende Steuerbelege, eine starke Krankheit oder eine beweisbare hohe Arbeitsbelastung. Wird der Aufschub gestattet, verschiebt sich die Frist auf den 30. September des Jahres.

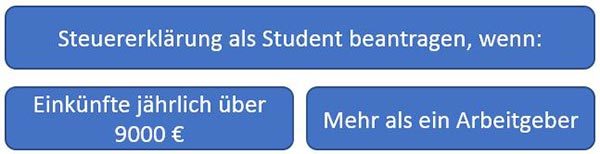

Wann du eine Studentensteuererklärung abgeben musst

Wie bereits erwähnt, ist der Großteil der Studierenden nicht verpflichtet eine Steuererklärung abzugeben – was nicht heißt, dass du keine machen solltest! Gezwungen eine Studentensteuererklärung abzugeben bist du erst, wenn deine jährlichen Einkünfte über 9.000 Euro (Stand: 2018) liegen oder du bei mehr als einem Arbeitgeber beschäftigt bist.

Spielt das Beschäftigungsverhältnis eine Rolle?

Während dem Studieren kann es sein, dass du phasenweise keinen Job oder nur einen Mini-Job ausübst, für den du keine Lohnsteuer bezahlst. Außerdem gibt es die Möglichkeit, sozialversicherungspflichtige Jobs oder sogar eine selbstständige Tätigkeit neben dem Studium auszuüben. Hier erfährst du alles, was du über die Unterschiede der verschiedenen Beschäftigungsverhältnisse für die Steuererklärung als Student wissen musst:

Wenn du keinen Job neben dem Studium ausübst, hast du trotzdem Ausgaben, die du im Rahmen der jährlichen Studenten-Steuererklärung geltend machen kannst. Diese Ausgaben werden als Bonusgutschrift für spätere Zeiten beim Finanzamt vermerkt. Deshalb solltest du auch eine Steuererklärung als Student für die Jahre machen, in denen du neben dem Studium gar nicht gearbeitet hast.

Ein Mini-Job zeichnet sich dadurch aus, dass du maximal 450 Euro im Monat verdienen darfst. 450-Euro-Jobs sind nicht lohnsteuerpflichtig. Theoretisch musst du auch in diesem Fall keine Studenten-Steuererklärung machen. Tu es aber trotzdem, denn trotz deiner Einnahmen kann sich im Rahmen der Steuererklärung als Student eine Steuergutschrift ergeben.

Sobald du mehr als 450 Euro im Monat verdienst, bist du lohnsteuerpflichtig sowie renten-, kranken-, pflege- und arbeitslosenversichert und musst eine Steuererklärung als Student abgeben. Dein Arbeitgeber muss die Lohnsteuer sowie die Abgaben für die Pflichtversicherungen von deinem Lohn einbehalten und abführen. Übst du während deines Studiums so eine Beschäftigung aus, musst du für dieses Jahr oder für die entsprechenden Jahre auf jeden Fall eine Studenten-Steuererklärung machen.

Da die Lohnsteuer bereits vor der Auszahlung deines Lohns einbehalten und beim Finanzamt abgeführt wird, stehen die Chancen immer noch sehr gut, dass du eine Steuergutschrift im Rahmen der Steuererklärung als Student erhältst.

Falls du selbstständig oder gewerblich neben deinem Studium Geld verdienst, entfällt der Steuerabzug durch den Arbeitgeber. Du bist dann Unternehmer und bist selbst für die ordnungsgemäße Versteuerung deiner Einnahmen verantwortlich und musst eine Steuererklärung als Student abgeben.

Studentensteuererklärung

Für Studenten, die kein Einkommen haben, lohnt sich eine Steuererklärung trotzdem! Denn höhere Ausgaben als Einnahmen, bedeuten einen steuerlichen Verlust. Dieser kann vom Finanzamt als Steuerbonus vermerkt werden. In diesem Beitrag erfährt du alles weitere zur Studentensteuererklärung.